У центрі тайфуну: банківські тренди першого півріччя 2022 року

Рік тому реліз ренкінгу банків проходив під слоганом "Заспокійливий штиль".

Літо 2022 після 6 місяців російсько-української війни виглядає зовсім по-іншому, хоч катастрофи вдалося уникнути завдяки результатам попередніх реформ.

Незважаючи на високу життєстійкість, продемонстровану банківською системою до перших поривів воєнно-економічного шторму і швидке пристосування фінустанов до нових умов, все ж посилення макроекономічних шоків і дисбалансів може принести багато неприємних сюрпризів українським банкам у майбутньому.

Вкладникам, клієнтам і контрагентам банків нині варто бути більш уважними до змін стану фінансових інституцій.

Адже невідомо наскільки довго збережеться несприятлива "погода" і чи вистачить наявного запасу міцності для подолання довгострокових проблем, які зараз тільки формуються в глибині банківських балансів.

Банки всерйоз сприймають макроекономічні прогнози НБУ на 2022 рік, який включає падіння ВВП на (-33%), очікуване падіння реальних зарплат (-27%), а також очікуване зростання індексу споживчих цін на +31%.

Поточна споживча інфляція за 7 місяців склала +18,2%, а якщо рахувати відносно минулого року, то за підсумками липня маємо зростання +22,2%.

Облікова ставка на початку літа була підвищена з 10 до 25%, а фіксований офіційний курс долара до гривні після тривалого знаходження на відмітці 29,3 у липні підвищено до 36,6.

У цей же час на готівковому ринку ціна американської валюти подолала межу 40. Такі вимушені під час війни стрибки ключових показників макрофінансових умов не можуть не впливати на фінансове самопочуття банків.

Перші "ластівки"

Наразі ключовими причинами банкрутств 2022 року були внутрішні проблеми та "вроджені" ризики банків. Нагадаємо, що з початку року банківський ринок України покинуло 4 банки.

Серед них відразу після вторгнення рф були ліквідовані 2 підсанкційні банки з державним російським капіталом МРБ (Сбербанк) та Промінвестбанк.

Влітку неплатоспроможними були визнані Мегабанк та Банк "Січ". При цьому, якщо у першому випадку фінансовий стан мав явні проблеми хронічного характеру, то в другому — підвела нежиттєстійка бізнес-модель.

Банк "Січ" генерував свій процентний дохід на різниці ставок між залученими кредитами рефінансування від НБУ та вкладеннями в облігації внутрішньої державної позики.

Після регуляторного шоку у формі підвищення облікової ставки в 2,5 раза, що зробило дороговартісним нове фондування, банк став жертвою реалізації класичного процентного ризику, а точніше — недалекоглядної політики з управління цим типом ризику. Під час фінансового "тайфуну" ціна банківської помилки різко зростає.

Депозити: оманливий приріст

На перший погляд, у 1 півріччі у банківській системі відбувався дивний, як для воєнного часу, приріст депозитів населення на 8,2%, а залучені кошти суб’єктів господарювання впали лиш на (-4,6%).

Втім, якщо врахувати фактор переоцінки валютних депозитів по новому курсу, а також строкову структуру банківських вкладів, то картина вже не видаватиметься аж такою райдужною.

Приріст вкладів забезпечувався насамперед коштами на поточних рахунках, зокрема там акумулювались невикористані заробітні плати військовослужбовців та бюджетників. Натомість обсяг строкових депозитів, ініційованих громадянами, за півроку 2022-го скоротився на -15,5% (-49 млрд грн).

Воєнні ризики не надто сприяють довгостроковим вкладенням коштів, тим паче на умовах без права дострокового зняття.

Ставки просять надбавки

Інфляційні темпи знецінення національної валюти на тлі відносно наднизьких відсоткових ставок також позбавляють клієнтів мотивації заощаджувати кошти на строкових банківських рахунках.

Так, група найбільших банків досі не поспішає суттєво підвищувати депозитні ставки, оскільки мають достатньо ліквідності в умовах замороженого ринку кредитування та емісійних ефектів.

Частина інших банків були вимушені розпочати гонитву за вкладниками, пропонуючи до 18% річних, що зумовило ріст індексу середніх 12-місячних гривневих ставок UIRD з 7.9 до 10.2% від початку літа.

Падіння частки строкових депозитів і розширення спреду між депозитними ставками різних банків — вагомі сигнали раннього попередження, подальша динаміка яких вказуватиме на розгортання або ж послаблення кризових процесів у фінансовій системі.

Втім, це не привід для паніки, адже введена 100% гарантія за банківськими вкладами населення протягом дії воєнного стану та трьох місяців після.

Кредити: бюджет нам у поміч

За даними НБУ, гривневі кредити по системі зростали лиш за рахунок державних банків, які наростили залишки наданих позик на близько +30% за квартал, тоді як в групі приватних вітчизняних та іноземних фінустанов відбувалося зниження чистого кредитного портфеля.

Причина таких розбіжних трендів — бюджетна підтримка, якою користуються державні банки для утримання адекватності капіталу, а також просування урядових ініціатив на кшталт державної програми "Доступні кредити 5-7-9%".

У гіршому стані перебуває ринок високомаржинального ритейлового кредитування: чистий роздрібний кредитний портфель скоротився за ІІ квартал на 11.1% за всіма типами банків. При цьому іпотечне та автокредитування наразі перебуває у замороженому стані.

В умовах війни вперше почав зростати загальний рівень недіючих кредитів (NPLs), який за підсумками 2 кварталу збільшився з 27.1% до 29.7%. У майбутньому варто очікувати значно більшого росту токсичних активів, адже не всі банки з однаковою швидкістю і доброчесністю визнають свої очікувані збитки у формі відповідних витрат на резервування.

Відтак, справжній стан справ може відобразитися у балансах та фінансових показниках банків лише через певний час після спливання 90-денного терміну невиплат від позичальників.

Нормативи "тримають стрій"

Для забезпечення банківського нагляду Нацбанк розробив і регулярно відстежує систему нормативів, котрі всебічно відображають основні ризики банків, відіграючи роль офіційно затверджених індикаторів раннього попередження банкрутства банків. Як же змінилися основні індикатори фінансового стану за останнє півріччя?

По-перше, обсяг регулятивного капіталу банків за перше півріччя 2022 скоротився на -9,4 млрд грн до 202,3 млрд грн (-4.4%).

Таке падіння виглядає не критичним, зважаючи що формально утримуються досить високі рівні адекватності капіталу банківського сектору: норматив Н2 становить 17%, що вище за мінімально дозволений поріг у 10%.

Проте, чесне визнання банками недіючих кредитів може суттєво скорегувати цей показник у майбутньому.

По-друге, утримується в межах дозволеного норматив великих кредитних ризиків Н8 (100.7% у липні). Норматив максимального розміру кредитного ризику за операціями з пов’язаними з банком особами Н9 склав 4,7% при максимально допустимому значенні 25%.

По-третє, медіанні показники коефіцієнта покриття ліквідністю LCR (які в мирний час мають бути не менше 100%) складають 304%. Це свідчить про достатній запас коштів для виплат вкладникам та проведення грошово-кредитних операцій клієнтів.

Схоже, що наразі динаміка нормативів хоч і вказує на певні низхідні тенденції, але могла б бути значно гіршою.

Ренкінг фінстійкості банків YouControl

Для потреб моніторингу щоквартальної динаміки нормативів і основних фінпоказників кожного банку, YouControl створив інструмент "Фінансовий скоринг".

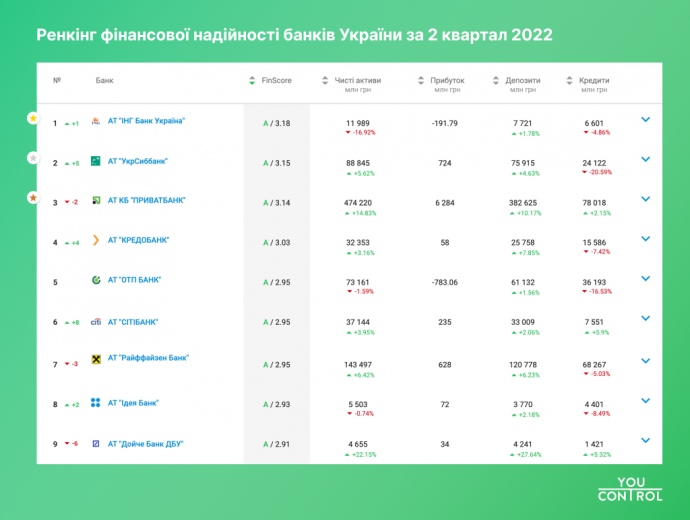

У розгорнутому вигляді він розміщений у досьє обраного банку, а в зведеному публікується у ренкінговій таблиці ТОП-40 банків, ранжованих за спаданням індексу FinScore.

У ренкінгу фінансової надійності банків за 2-й квартал 2022 року найвищий індекс FinScore ‒ A отримали 9 банків. Більшість з них входять до складу міжнародних фінансових холдингів, за винятком одного державного.

Індекс "А" свідчить про мінімальну ймовірність настання несприятливих фінансових наслідків для установ. Трійка лідерів за даним показником — АТ "ІНГ Банк Україна" (Нідерланди), АТ "УкрСиббанк" (Франція), АТ "Приватбанк" (український банк з державним капіталом).

Втім усі лідери ренкінгу вважаються високо надійними за результатами фінансового скорингу, адже визначальним для оцінки фінансового стану є не місце банку в таблиці, як буквена категорія FinScore.

Рекомендується звертати увагу на довгострокові тренди в динаміці значень FinScore та найбільш аномальні стрибки і падіння ренкінгового балу за останні періоди.

Загалом же українські банки досить добре тримаються в надзвичайно складних зовнішніх обставинах.

Однак, сила зовнішнього шоку і турбулентність регуляторних умов така, що варто більш ретельно зважати на можливість банкрутства окремих банків зі слабкими бізнес-моделями та індикаторами фінансової надійності.