Україна: на шляху до $1 трильйона

Нещодавно в експертних колах відбулося одразу кілька публічних дискусій довкола збільшення економіки України до $1 трильйона.

До слова, ВВП України за 2020 рік у поточних цінах становив близько $155 млрд, тобто був у 6,5 разів меншим від "цільового" значення.

Абстрагуючись від майбутньої зміни відносних цін та обмінних курсів, можемо констатувати, що збільшення ВВП України у 6-7 разів у перерахунку на темпи економічного зростання передбачатиме щорічний приріст середніми темпами близько 10% упродовж наступних 20 років.

При цьому, варто нагадати "вихідні дані": за середньостроковим прогнозом МВФ реальне зростання економіки України у 2021-2026 роках не перевищуватиме 4%, що відповідає оцінці Національним банком потенційного рівня зростання ВВП України.

Іншими словами, дискусія на тему прискорення економічного зростання України має передбачати необхідність збільшення його потенційних темпів понад як удвічі.

Чи це можливо?

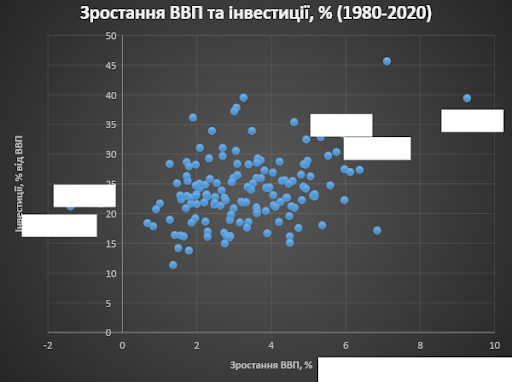

Статистика МВФ свідчить, що за останні 40 років досягти тривалих періодів (від 10 років і довше) економічного зростання на рівні 10% і вище вдавалося таким країнам як Китай (у 1980-2000-х рр.) та Корея (у 1980-х – 1 пол. 1990-х рр.).

Характерною рисою періодів швидкого зростання в цих країнах була висока частка інвестицій у ВВП – 35-40%.

Для порівняння – в Україні рівень інвестицій у ВВП має виражену тенденцію до зниження з 2016 року та у 2020 році "досяг" рівня 7,5% ВВП, що удвічі нижче навіть "воєнних" 2014-2015 рр.

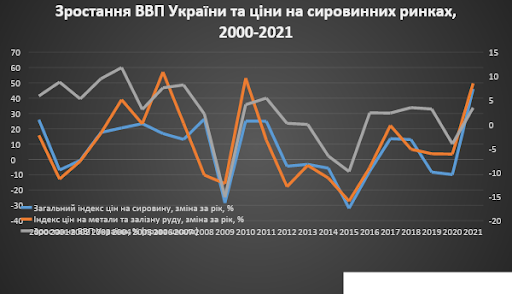

Нагадаю, що високі темпи економічного зростання в Україні вже спостерігалися у 2000-2007 рр. Тоді це стало результатом як підвищення рівня утилізації виробничих потужностей, використання яких суттєво знизилося у 1990-х рр., так і надзвичайно сприятливої кон’юнктури зовнішніх сировинних ринків, посиленої ефектом девальвації курсу національної валюти.

Це давало можливість економіці України зростати високими темпами (в середньому 7,5%), маючи помірний рівень інвестування (в середньому 22,5% ВВП).

Водночас така динаміка економічної активності не набула стійкого характеру та залишалася вразливою до змін у кон’юнктурі світових товарних та фінансових ринків, що і підтвердила криза 2008-2009 рр., в результаті якої ВВП України скоротився на 15%.

Яких змін потребує економічна модель України?

Прискорення економічного зростання у тривалій перспективі та забезпечення його стійкості потребують переходу до інвестиційно-орієнтованої моделі економіки та збільшення виробництва товарів із високою доданою вартістю, які користуватимуться попитом як на міжнародних ринках, та і на внутрішньому ринку, ємність якого має бути достатньою для генерування достатнього попиту на товари і послуги власного виробництва.

Саме таким шляхом свого часу пішли згадані вище Китай та інші країни Південно-Східної Азії, зробивши свої ринки привабливими для міжнародних інвесторів, готових на будь-які поступки задля доступу до цих ринків.

Для реалізації цього сценарію, який дозволить підвищити продуктивність праці, а отже, і потенційні темпи економічного зростання, політика держави має бути спрямована на стимулювання інвестицій шляхом використання всіх доступних для цього інструментів фіскальної, монетарної та структурної політики.

Більше того, поєднання цих інструментів може мати кращий ефект, ніж їх застосування окремо. Реалізація стратегії інвестиційного розвитку може передбачати застосування неконвенційних інструментів та/або їх поєднання із традиційними механізмами стимулювання економічної активності.

Саме такі комбіновані кроки (із вбудованими надійними запобіжниками) можуть вивести Україну з пастки низьких доходів та низьких темпів економічного зростання.

Як розвинути інвестиційний потенціал України?

Низький рівень доходу громадян обумовлює низький рівень внутрішніх заощаджень, які можуть бути спрямовані на інвестиції, та обмежує обсяг внутрішнього ринку товарів і послуг, що робить його мало цікавим для стратегічних міжнародних інвесторів.

Фактично, населення використовує накопичені заощадження, обсяг яких є обмеженим, на потреби поточного споживання – валові заощадження домашніх господарств за I півріччя 2021 року скоротилися на 124 млрд гривень.

В свою чергу, надходження прямих іноземних інвестицій в Україну у 2021 році визначаються майже виключно реінвестованими доходами підприємств з іноземними інвестиціями, тоді як надходження нових інвестицій у капітал українських підприємств є незначними.

Вихід із замкненого кола низьких доходів та заощаджень вимагає активної політики держави з підвищення рівня доходів населення, підтримку виробництв, які передбачають локалізацію технологічних процесів на території України, та здоровий протекціонізм у сферах, які пов’язані з переробкою сировинної продукції, що добувається чи виробляється в Україні.

Прикладом такого здорового протекціонізму є введення мита на експорт соняшникового насіння, яке дозволило Україні майже удесятеро збільшити переробні потужності та стати найбільшим у світі експортером соняшникової олії.

Виведення внутрішніх заощаджень з тіні та їх спрямування на інвестиційні цілі. Оскільки не кожен громадянин України може бути підприємцем, проте володіє певними заощадженнями, їх спрямування через банківську систему, ринок цінних паперів або державні запозичення на інвестиційні цілі, може забезпечити суттєве збільшення внутрішнього інвестиційного ресурсу.

На жаль, на сьогодні спостерігаємо іншу тенденцію: співвідношення кредитів та депозитів у банківській системі України знижується останні 5 років, скоротившись за цей період майже удвічі.

Частка кредитів банків серед джерел фінансування капітальних інвестицій залишається на рівні нижче 5%, що є історично найнижчим її значенням.

Для виведення фінансових ресурсів з тіні та їх спрямування через банківські кредити та фінансові ринки у реальний сектор важливо успішно завершити декларування активів та провести податкову реформу, яка супроводжуватиметься зміною акцентів з прямого оподаткування прибутку підприємств, який виступає основним джерелом інвестицій в основний капітал в Україні, на оподаткування активів, у тому числі розміщених за кордоном.

Це підвищить ефективність системи оподаткування в контексті економічного зростання, тоді як збереження на сталому рівні непрямих податків (ПДВ, акцизи) створить комфортний буфер для переходу до нової системи оподаткування та забезпечить достатність коштів для виконання базових функцій держави.

Варто також розглянути можливість впровадження податкових стимулів до активізації інвестування шляхом перегляду нормативів амортизації основних засобів та податкових преференцій щодо прибутків, які спрямовуються на капітальні інвестиції.

Враховуючи обмежений фіскальний простір в Україні через значний обсяг поточних соціальних зобов’язань, перехід до інвестиційно-орієнтованих бюджетів може бути тривалим, проте необхідним.

Частка капітальних видатків, передбачена державним бюджетом на 2021 рік становить лише 8,8% від загальних видатків, а фактично їх виконання за 8 місяців 2021 року становило лише 5,3% від загальних видатків бюджету (включно зі спеціальним фондом, де ця частка є традиційно вищою).

У 2022 році передбачено спрямування на капітальні видатки лише 7,6% видаткової частини державного бюджету.

Оскільки через перерозподіл національного доходу за допомогою фіскальних механізмів частка інвестицій загалом по економіці не зростає, це може наштовхнути на думку про доцільність скорочення частки держави в економіці.

Однак для погодження із тезою про скорочення ролі держави в економіці потрібно бути впевненими у тому, що приватний сектор спроможний забезпечити економіку інвестиціями, чого, на жаль, сьогодні не відбувається.

Тому на нинішньому етапі важливим є надання державою поштовху приватним інвестиціям через будівництво нових та реконструкцію існуючих об’єктів фізичної інфраструктури, які дозволять суттєво підвищити продуктивність праці в економіці та її конкурентоспроможність в цілому.

При цьому, надзвичайно важливим є посилення функції ризик-менеджменту у компаніях, які відповідають за реалізацію державних інвестиційних проєктів, що зменшить непродуктивні витрати та забезпечить контроль цільового використання коштів.

Оновлення економічної інфраструктури в країні можливе як на основі бюджетного фінансування, так і впровадження сучасних механізмів державно-приватного партнерства.

Це стосується, перш за все, будівництва і впорядкування шляхів сполучення, вокзалів, станцій, аеропортів, мостів, тунелів, енергетичних і теплових мереж, систем каналізації та водопостачання тощо.

Створений інфраструктурний фундамент дозволить з часом скоротити частку держави в економіці, надавши необхідний імпульс приватним інвестиціям, які у подальшому виступатимуть "двигуном зростання".

Забезпеченню достатності фінансування таких проєктів сприятиме підвищення ефективності впровадження проєктів міжнародних фінансових організацій в Україні, за якими на сьогодні виділено, але не використано понад 6,5 млрд доларів США.

Низька ефективність реалізації інвестиційних проєктів МФО призводить до значних втрат економіки через незавершеність проєктів, які б сприяли підвищенню продуктивності праці та якості життя громадян (розвиток дорожньої інфраструктури, енергоефективність, екологія) та фінансування окремих інвестиційних проєктів за рахунок більш дорогих державних запозичень.

В умовах очікуваного підвищення ставок через посилення інфляційного тиску, запровадження центральним банком спеціальних програм довгострокового рефінансування, що спрямовуватиметься на антикризову підтримку підприємств, може пом’якшити наслідки загального підвищення вартості грошей в економіці та запобігти "витісненню" фінансових ресурсів з реального сектору.

Така практика активно застосовується в країнах ЄС. З 2014 року Європейський центральний банк (ЄЦБ) підтримує програму TLTRO, яка спрямована на рефінансування банків Єврозони під кредити, які надані нефінансовим корпораціям та домогосподарствам, на більш привабливих, порівняно зі стандартними, умовах.

У країнах, що розвиваються, відповідні програми, які поєднують фінансування центрального банку та механізми державних гарантій для кредитування бізнесу, зазвичай фокусуються на сегменті малих та середніх підприємств.

Спеціальні кредитні програми, які передбачають рефінансування банків під забезпечення вимогами за кредитами банків, забезпечених державними гарантіями дозволяють зменшити ризики для фінансової стабільності шляхом розподілу ризиків за кредитними операціями центрального банку з державою.

Цільові програми з рефінансування банків для кредитування реального сектору запроваджені також центральними банками Великої Британії (FLS), Угорщини (FGS).

Аналогічний механізм може бути запроваджений і щодо іпотечних кредитів – іпотечні кредитні портфелі або цінні папери, випущені під забезпечення іпотечними кредитами, можуть бути включені до переліку інструментів забезпечення за кредитами рефінансування центрального банку.

Це суттєво підвищить ліквідність таких активів та збільшить потік фінансових ресурсів, що спрямовуються банківською системою у сегмент іпотечного кредитування.

Перевагами інструментів, що використовують можливості рефінансування центрального банку, є відсутність бюджетних витрат на їх підтримку та можливість їх мультиплікації, що суттєво збільшує масштаби фінансування.

Ефективне функціонування цього інструментарію дозволить поступово відмовитися від використання дорогих "милиць" у формі державних програм підтримки кредитування та полегшити навантаження на державний бюджет в частині заходів, спрямованих на підтримку економічної діяльності.

Програми кількісного пом’якшення у США та країнах Єврозони засвідчили, що в умовах кризи монетарна та фіскальна політика можуть підтримувати одна одну, навіть без формалізації порядку цієї взаємодії.

Відповідний інструментарій, який як раніше вважалося, був прерогативою розвинених країн, нині активно використовується країнами, що розвиваються (Угорщина, Румунія, Туреччина, ПАР, Таїланд, Хорватія, Польща).

Водночас у країнах із коротким track record такої успішної координації та ризиком домінування однієї політики над іншою може бути корисним запровадження певних правил такої взаємодії.

Дотримуючись принципу незалежності монетарної політики, варто розглянути можливість інституціоналізації порядку взаємодії між Урядом та центральним банком.

Зокрема, передбачивши можливість придбання останнім цінних паперів Уряду у тому випадку, якщо отримані від монетизації цінних паперів кошти будуть спрямовані на додаткові інвестиції, окрім тих, кошти на які вже зарезервовані у проєкті бюджету.

Це дозволить зменшити політичний вплив на бюджетну політику в частині збільшення поточних, не пов’язаних із інвестиціями, витрат.

При цьому інфляція у період виділення коштів має перебувати у комфортних для центрального банку межах, а зростання – не перевищувати свого потенційного рівня.

Практична реалізація цієї моделі взаємодії центрального банку та уряду можлива шляхом співучасті у наповненні спеціального фонду інвестицій через випуск цільових ОВДП, кошти від емісії яких спрямовуватимуться на фінансування національних інвестиційних проєктів, проєктів розвитку та модернізації економіки (зокрема, високотехнологічних галузей економіки), сприяння експорту та імпортозаміщенню.

За таких умов політика центрального банку залишатиметься незалежною, оскільки рішення при виділення додаткових коштів буде прийматися центральним банком у відповідності до визначеного порядку взаємодії з Урядом та з урахуванням результатів використання попередніх траншів.

Використання такого механізму не впливатиме на процентну політику центрального банку, що збереже ефективність стандартних інструментів монетарної політики.

Last, but not least – покращення інвестиційної привабливості економіки неможливе без проведення структурних реформ, які спрямовані на створення зрозумілих та передбачуваних для інвесторів правил роботи на українському ринку, забезпечення верховенства права та усунення технічних перешкод та адміністративних бар’єрів для входження на ринок (Doing Business).

Такі реформи потрібні не лише зовнішнім інвесторам, але і внутрішнім, які стикаються з тими самими проблемами, проте мають менше можливостей їх вирішити.

Має бути забезпечено рівність прав та можливостей економічних суб’єктів, відсутність прогалин у конкурентному та податковому законодавстві, які можуть використовуватися учасниками ринку для посилення власної ринкової позиції за допомогою неконкурентних дій, посилено захист міноритарних інвесторів на ринках капіталу.

Загальновідомо, що структурні реформи є складними для імплементації, оскільки потребують тривалої підготовчої роботи та зачіпають інтереси багатьох зацікавлених сторін, однак без них будь-які фіскальні та монетарні стимули не призведуть до очікуваного ефекту.

Комплексне бачення розвитку країни, чітке розуміння цілей та можливостей поєднання інструментарію політики, відповідальність та професійне управління змінами на рівні держави стануть запорукою ефективного впровадження інвестиційної моделі розвитку економіки та реалізації економічного потенціалу країни.