"Жахливо" низька інфляція. Чого чекати від НБУ та споживчих цін

Інфляція в Україні швидко уповільнюється. У листопаді вона була на рівні цілі НБУ (5%+/-1 в.п.), але вже в січні 2020 року знизилася до 3,2%, перетнувши нижчу межу цільового діапазону.

Більше того, за прогнозами НБУ інфляція нижче цілі буде спостерігатися майже весь рік.

Як можна це інтерпретувати? Добре це чи погано? Чи актуальні для України ризики "пастки дефляції", з якою боряться провідні центральні банки розвинених країн?

Насправді для України, яка тривалий час була однією з країн із найвищим рівнем інфляції, теперішня ситуація не є проблемною.

Як так сталося

Майже три роки знадобилося НБУ, щоб знизити інфляцію з надвисоких рівнів. Водночас поточне зниження інфляції – свідчення того, що монетарна політика НБУ є ефективною.

Уповільнення інфляції на початку цього року зумовлене як ефектом минулорічного укріплення гривні, так і падінням цін на світових ринках, зокрема на нафту і газ.

Ці ж чинники впливатимуть на динаміку споживчих цін і в найближчі місяці, тож інфляція може навіть сповільнитися до рівня нижче 3%.

Шкода від низької інфляції – це те, що за нею може ховатися дефляція. Тобто ситуація, коли ціни знижуються.

Це небезпечно з декількох причин. По-перше, споживачі відкладають витрати, адже очікують, що завтра можна буде купити дешевше.

По-друге, якщо виробники очікують зниження цін, то немає стимулів інвестувати у виробництво товарів, які завтра стануть дешевшими.

Відповідно, економіка охолоджується, що загрожує рецесією.

Тому більшість центральних банків розвинених країн після світової фінансової кризи боролися за прискорення інфляції, але мали обмежений арсенал для цього.

Кінець епохи високих ставок. Чи достатньо цього для кредитування

Складно стимулювати економіку, якщо відсоткові ставки близькі до нуля. Відповідно, їм доводилося вигадувати нові інструменти, наприклад, програми кількісного пом’якшення.

Український контекст

Проте ризики пов’язані з дефляцією у випадку України є надуманими.

По-перше, споживання продовжує зростати високими темпами відповідно з цього боку економіці нічого не загрожує.

По-друге, у випадку криз, пов’язаних із дефляцією, роль грає не фактичне зниження цін, а саме очікування їх зниження.

В Україні очікування більшості респондентів залишаються вищими за ціль НБУ – на рівні 6-8%. І тут занизька інфляція стає в нагоді – це сприятиме заспокоєнню очікувань.

Нижча очікувана інфляція значить, що вкладники погоджуються на нижчі процентні ставки за депозитами, а банки мають можливість видавати дешевші кредити.

Крім того, в НБУ ще явно не вичерпався інструментарій для стимулювання економіки, адже поточний рівень облікової ставки є ще далекий від нульового. Подальше зниження облікової ставки НБУ пожвавлюватиме економічне зростання.

Де "завинив" НБУ

Актуальним є питання: чого НБУ не почав знижувати облікову ставку раніше/швидше?

Чи можна було б стимулювати економіку і не допустити занизької інфляції?

Для відповіді на це питання необхідно розглянути можливі альтернативи, які стояли перед монетарною політикою НБУ минулого року.

За оцінками НБУ, рішення щодо облікової ставки найбільше впливають на економіку через 9-18 місяців.

Тож погляньмо, які інфляційні ризики ми мали на початку минулого року.

По-перше, Україну очікували вибори, до того ж подвійні – президентські та парламентські.

Такі періоди зазвичай характеризуються погіршенням очікувань і нервовістю інвесторів.

НБУ послабив гайки: як зниження облікової ставки вплине на особисті фінанси

По-друге, після рекордного врожаю 2018 року більшість аналітичних центрів на 2019 рік прогнозували його зниження. По-третє, у 2019 році закінчувався контракт на транспортування газу. Сценарій нової газової війни був цілком імовірним.

По-четверте, через новий політичний цикл під питанням залишалася подальша співпраця з МВФ на тлі входження країни в період пікових виплат за зовнішнім боргом.

Нарешті суттєво активізувалися суди у справах за позовами до держави з боку колишніх ексвласників неплатоспроможних банків, що створювало додаткові ризики для макрофінансової стабільності.

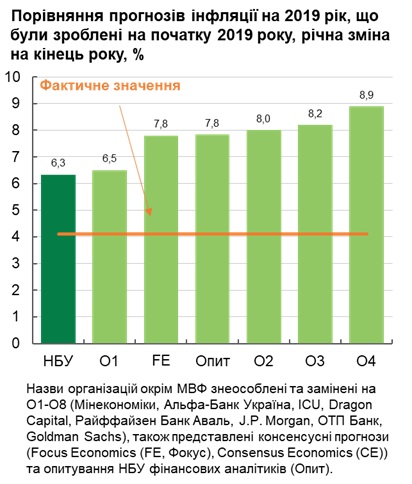

Усі фактори склалися в достатньо непривабливу картину з точки зору інфляції. Не дивно, що більшість прогнозистів очікували її високою. До речі, такою вона й була переважну частину минулого року.

Серед усіх прогнозистів НБУ був найоптимістичнішим і прогнозував інфляцію на рівні 6,3% на кінець 2019 року, проте такий оптимізм мало хто поділяв.

Ураховуючи існуючу ситуацію, НБУ досить обережно діяв на початку минулого року і розпочав поступове зниження облікової ставки у квітні.

Чи можна було б знижувати її більше та швидше?

Без втрати довіри – ні. Цілком обґрунтованими були б підозри, що НБУ вирішив не досягати проголошеної цілі – низької інфляції, а женеться за популярністю. Втрата довіри відобразилася б, насамперед, на валютному ринку.

Як наслідок – інфляція б залишалася високою ще довго, а про здешевлення кредитування знову б прийшлося забути.

Завоювання довіри – це задача, яка вимагає від центрального банку виважених та обережних дій.

Як наслідок, більшість центральних банків на початковому етапі інфляційного таргетування, коли необхідно вгамувати зависоку інфляцію, вимушені були проводити більш жорстку монетарну політику, ніж це було потрібно за умов низьких інфляційних очікувань.

Багато центральних банків на такому етапі починали знижувати власні процентні ставки лише за фактичного зниження інфляції до цілі. НБУ діяв більш проактивно.

Орієнтуючись на власний прогноз, він почав зниження облікової ставки за все ще високої фактичної інфляції у квітні і прискорив пом’якшення монетарної політики наприкінці 2020 року з урахуванням ефекту ревальвації гривні.

Не час розслаблятися

Чому ж НБУ не діє більш агресивно зараз? Адже інфляція низька.

Справа в тому, що період занизької інфляції буде достатньо нетривалим. Чинники, що зумовлюють підвищення цін, – зростання споживання та витрат на оплату праці – все ще залишаються актуальними.

А також інші ризики, які переважають на прогнозному горизонті у 2-3 роки, також є проінфляційними.

Проте НБУ вже зараз реагує на зниження інфляційного тиску для того, щоб надати економіці стимулів за рахунок зниження облікової ставки.

У січні цього року її було знижено на 2,5 відсоткові пункти до 11%. Такої низької облікової ставки в Україні не було вже багато років. Більше того, НБУ прогнозує її подальше зниження до 7%.

Пом’якшення монетарної політики стимулює економіку. Вище економічне зростання означає більше доходів, вище споживання. Це пришвидшить також інфляцію.

Тож наприкінці цього року вона повернеться до середньострокової цілі НБУ в 5%.

Це є оптимальним рівнем для української економіки, яка має наздоганяти країн-сусідів з ЄС за рівнем добробуту громадян.