Кинули якір. Чому Національний банк прив’язався до інфляції у 5% на рік

Основна функція Національного банку, визначена законом, – забезпечення цінової стабільності в країні.

Іншими словами, Нацбанк повинен підтримувати низькі темпи інфляції, які не матимуть негативних наслідків для економіки та купівельної спроможності українців.

На практиці "контроль" рівня зростання цін досить нове явище для України. Національний банк запровадив так званий режим інфляційного таргетування лише у 2016 році. І вже за перші три роки зміг "збити" інфляцію з 43,3% до 9,8% (у 2018 році).

Поточна ціль Національного банку, затверджена в Основних засадах грошово-кредитної політики, – це забезпечення інфляції на рівні 5% +/- 1% у середньостроковій перспективі. Та чи є ця ціль правильно обраною?

Як це в інших

На сьогодні, за даними МВФ, інфляцію таргетують 40 країн. Цільові значення, які вони встановлюють, є доволі різними і залежать передусім від умов, у яких знаходяться ці країни, та зафіксованих раніше рівнів інфляції.

Переважна більшість розвинених економік ставлять за ціль інфляцію на рівні 2%. Економіки, що розвиваються, зазвичай встановлюють вищі цілі – від 2,5% (Польща, Румунія) до 5% (Туреччина, Білорусь, Молдова).

Більшість центробанків розвинених країн не коментують, чому саме 2% обрано як ціль. Водночас, наприклад, центробанк Швеції зазначає, що така ціль:

- по-перше, є близькою до інфляції, яка була в країні перед переходом до інфляційного таргетування;

- по-друге, створює достатній маневр для монетарної політики, тобто можливості впливати на інфляцію (див. нижче проблему ZLB);

- по-третє, полегшує необхідні зміни у цінах кінцевих благ та ресурсів (праці і капіталу), які викликано технологічними змінами або коливаннями попиту/пропозиції.

Загалом усі цільові рівні є достатньо умовними. Інфляція у більшості країнах публікується з точністю до однієї десятої, проте "крок" для цілей по інфляції зазвичай пропонується з точністю до одиниці (іноді до 0,5).

Водночас навіть ті банки, які як ціль називають певне число, а не бажаний діапазон, все одно очікують не точного потрапляння, а наближення до цілі.

А може 0%?

Центральні банки декларують прагнення цінової стабільності, але жоден не встановлює нульову інфляцію як ціль.

Це пов’язано з тим, що в такому разі досить імовірним є відхилення загального рівня цін у бік зниження (дефляції).

Це виглядає привабливо на перший погляд. І справді, якщо у майбутньому за свої гроші ви можете купити більше товарів і послуг, хіба це не добре?

На жаль, те, що здається добрим для окремої людини, не завжди є благом для економіки загалом.

Насправді дефляція може мати негативний ефект на економіку, як і високий рівень зростання цін.

Уявімо, що сьогодні ніхто не хоче нічого купувати, бо завтра буде дешевше. Як це відобразиться на виробниках товарів та постачальниках послуг?

Звісно, впадуть продажі, що потягне також падіння прибутків, можливі скорочення персоналу або взагалі банкрутства.

Водночас дефляція не означає дешевих кредитів. У разі дефляції навіть низькі номінальні ставки, які пропонують банки, можуть означати високі реальні ставки (тобто за вирахуванням рівня інфляції).

Зниження номінальних ставок нижче нуля, коли банк буде забирати частину вашого депозиту, практично неможливе. Знов таки, в такому випадку для багатьох вигідніше тримати кошти у готівці.

Тому дефляція "вбиває" потребу вкладати гроші на депозит або у облігації. Готівка сама зростає в ціні без жодних ризиків банкрутств банків чи заморожування виплат. Але тримання значних сум "під подушкою" також є затратним. Для цього необхідні сейф, охорона, регулярний перерахунок коштів.

Відомо, що річні втрати Пабло Ескобара на убезпечення грошей від щурів, води, цвілі та інших напастей щорічно складали близько 10% від наявної готівки.

Для монетарної політики нульова інфляція як ціль створює додаткові проблеми. Основним інструментом впливу на ціни з боку центрального банку є його ключова (облікова) ставка.

Вона має "тягнути" за собою решту ставок в економіці. Проте коли інфляція дорівнює нулю, а в країні розпочалася рецесія, знижувати ставки для стимулювання економіки просто нема куди. Ніхто не буде давати в борг під від’ємний відсоток.

Можливою є лише незначна від’ємна номінальна ставка (до -1%) – як це було, наприклад, у 2018 році у Швейцарії, де центробанк отримав прибуток у 2,05 млрд франків за депозити комерційних банків у центробанку, бо його ключова ставка була мінус 0,75%.

Ціни вгору

Проблема від’ємних ставок привернула увагу економістів після Великої рецесії 2007-2009 років. Для неї навіть ввели спеціальне скорочення ZLB – zero lower bound (нульова нижня межа).

Коли центральні банки втрачають свій основний механізм впливу на ціни – ключову ставку, вони змушені вдаватись до нестандартних підходів, наприклад, "кількісного пом’якшення".

Коректнішим є використання терміну ефективна нижня межа – ELB (effective lower bound), бо, як зазначено вище, в реальності можлива незначна від’ємна ставка. Обидва терміни вживаються з єдиним змістом – як межа для зниження ставок центральним банком.

Чим ближчою є ціль по інфляції до 0%, тим ймовірнішим є досягнення ELB/ZLB у випадку рецесії. Тому низка знаних економістів (зокрема, Джон Уільямс, Олів'є Бланшар) виступає за підвищення цілі по інфляції для розвинених країн з поточних 2% до 4%.

Як зазначає Лоуренс Болл у своїй статті, "невідомо, яка ціль є ідеальною, проте 4% є розумним припущенням, частково тому, що США жили комфортно за такого рівня інфляції в минулому. Якщо центральні банки підвищили б довгострокові цілі по інфляції з двох до чотирьох відсотків, економічні вигоди перевищили б втрати".

З такою ідеєю не погоджуються більшість поточних та колишніх глав центробанків. Так, колишній голова ФРС США Бен Бернанке вважає, що значне підвищення цілі по інфляції може зробити прогнозування складнішим і збільшити ризикованість довготермінових інвестицій.

Він наголошує, що проблеми дефляції є тимчасовими. Вони спостерігаються у досить малоймовірні і зазвичай короткочасні періоди рецесій.

Водночас підвищення рівня інфляції буде постійним, тож матиме перманентний вплив.

На сьогодні жоден з центробанків розвинених країн не заявив про підвищення чи навіть можливість підвищення цілі по інфляції. Поки що це виключно теоретичні розмови.

Дай п’ять

У той час, як для розвинених країн нормою стала інфляційна ціль у 2%, більшість країн, що розвиваються, мають вищі цілі, зокрема, в НБУ – 5% ± 1 в.п. Причин цьому декілька.

По-перше, більшість країн, що розвиваються, мали у нещодавньому минулому досить високу інфляцію. Вона зумовила певні очікування економічних агентів.

Якщо немає довіри до центробанку, а основою очікувань є попередній досвід, то нижча за очікувану інфляція (якщо центробанк досягає своєї цілі) призводить до вищого рівня безробіття та нижчої економічної активності.

Якщо ж ЦБ не досягає своєї цілі, це не сприяє зростанню довіри до нього. А якщо ціль та очікування є на приблизно одному рівні, то таких негативних наслідків не буде.

По-друге, початковий рівень цін у економіках, що розвиваються, є зазвичай нижчим за рівень розвинених країн.

Відомий "Індекс БігМака", попри усю свою умовність, яскраво свідчить про нижчі ціни в економіках з нижчими доходами громадян.

Аналогічні результати дають і міждержавні порівняння, які проводяться міжнародними організаціями.

Тож за умов зближення рівня розвитку у цих двох типах країн буде відбуватись і зближення рівнів цін.

Через те, що значної дефляції у розвинених країнах не очікується, таке зближення має відбуватись через вищу інфляцію у країнах, що розвиваються.

Теоретично це можна було б робити і через зміцнення номінального обмінного курсу, проте досвід країн, що мали таке зміцнення (зокрема, Україна у 2005 та 2008 роках) свідчить, що така практика може з одного боку негативно вплинути на експортерів та з іншого – стимулювати імпорт.

Вище цілі

Як згадувалося вище, у розвинених економіках обговорюють можливе підвищення цілі з інфляції для збільшення можливостей для маневру.

Чи є подібний аргумент виправданим у випадку країн, що розвиваються? Ні, якщо йдеться про перегляд цілей, які вже встановлені на рівні 3-5%.

Основна небезпека підвищення цільового рівня інфляції вище 5% – це зростання її коливань.

За інфляції у 3-5% її коливання упродовж часу зазвичай менші, аніж за інфляції у 6-10%.

Чим більші коливання, тим важче прогнозувати і тим ризикованіші є довгострокові інвестиції.

Населення і бізнес у період високої інфляції не схильні довіряти національній валюті і переводять свої заощадження у іноземну, що звужує можливості центробанку впливати на інфляцію монетарними інструментами, зокрема, обліковою ставкою.

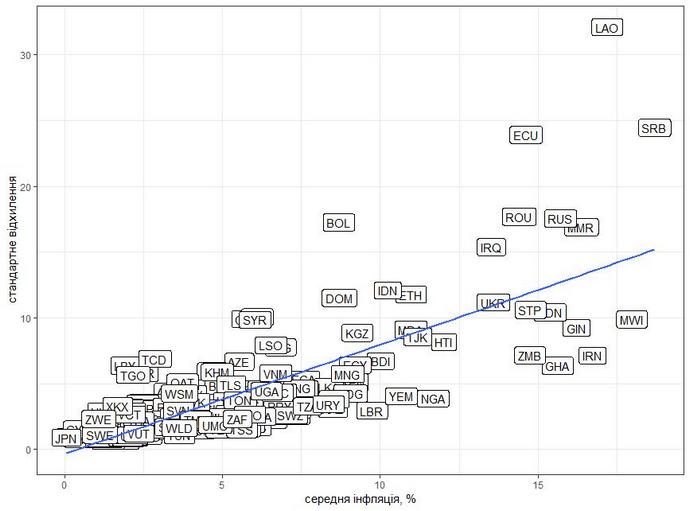

Між середнім розміром інфляції та її коливаннями (оціненими як стандартне відхилення) є чітка залежність – чим вища інфляція, тим більшими є її коливання (див. Рис.1).

Рисунок 1. Залежність між середнім значенням інфляції та її стандартним відхиленням, річні дані, 224 країни з середньою інфляцією до 20%, 1998-2017 роки

Джерело: Світовий банк, власні розрахунки

Основна ідея інфляційного таргетування – дати економічним агентам упевненість у тому, що коливання будуть несуттєвими, а ціль центрального банку можна використовувати для оцінки доцільності інвестицій.

Тому високе значення цілі суперечать власне ідеї таргетування, бо його неможливо буде дотриматись, а відповідно – здобути довіру бізнеса та населення.