Погані кредити в банках зросли до 57% — чи ні?

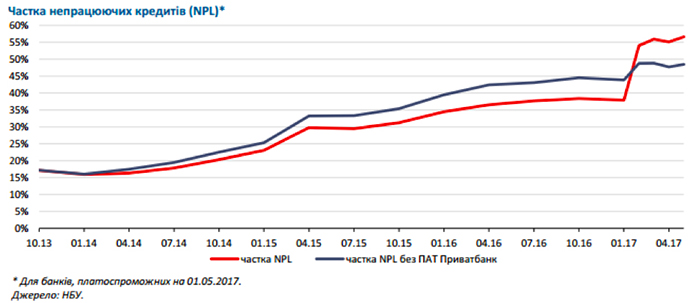

НБУ оцінив проблемні кредити у банківській системі на рівні 57% в останньому звіті про фінансову стабільність.

Ця цифра на перший погляд виглядає катастрофічною.

Однак треба розуміти, що це оцінка проблемних кредитів за новими правилами, які почали діяти тільки з початку 2017 року.

Реальне падіння якості обслуговування кредитів порівняно з попереднім роком якщо і відбулося, то в більшості через те, що погіршилося обслуговування кредитів у Приватбанку після його націоналізації.

Раніше, до кризи, методика оцінки проблемних активів базувалася на матриці з п'яти рівнів (стандартна, субстандартна, під контролем, сумнівна і безнадійна заборгованості), якою банкам було досить легко маніпулювати.

До того ж, до загальної суми кредитного портфелю включали позабалансові активи, тому у відносному вираженні відсоток проблемних кредитів був меншим.

Нацбанк, намагаючись уникнути нових криз у банках через виведення коштів на пов'язаних кредиторів або через "сірі" схеми, ввів нові правила оцінки кредитного ризику. Перерахована за новими правилами частка проблемних кредитів зросла.

Нові правила набагато консервативніші і, за словами керівництва НБУ, відповідають міжнародним стандартам.

За цими правилами до непрацюючих кредитів (non-performing loans або NPLs) належать ті, за якими позичальник протягом 90 днів не сплачує відсотки, або ті, які визнано дефолтними на підставі "судження", навіть якщо прострочки не було.

До дефолтних кредитів банки, згідно з постановою НБУ, повинні відносити кредити позичальникам, у яких відсутні персонал, необхідний для операційної діяльності, або майно та основні засоби (коли кредит узятий на неопераційну компанію). Саме на такі кредити, за даними НБУ, припадає більшість позик, визнаних дефолтними.

Також до дефолтних кредитів за новими правилами відносять кредити, які були реструктуризовані, якщо інші кредити цьому позичальнику були списані частково чи повністю, якщо позичальник не подав до банку фінансову звітність.

Таким чином, навіть якщо кредити обслуговуються у повному обсязі, а позичальник — неопераційна компанія групи, фінансова стійкість якої задовільна, такий кредит може бути судженням віднесено до непрацюючого.

Те саме стосується кредиту, реструктуризованого за домовленістю із сумлінним позичальником, який виявився тимчасово неспроможним платити відсотки.

І до, і після кризи іноземні інвестори та материнські структури українських банків спиралися в оцінці проблемних кредитів на дані міжнародного аудиту, який можна вважати найнадійнішим з доступних незалежних джерел інформації.

Ці цифри вважалися грубими орієнтирами для оцінки рівня проблемних кредитів у банківській системі України за відсутністю надійних даних за українськими стандартами фінансової звітності. До уваги бралися цифри за простроченими понад 90 днів, але не знеціненими кредитами, не простроченими, але знеціненими, простроченими і знеціненими кредитами.

Так, на кінець 2016 року в банку "Креді агріколь" було лише 20% дефолтних або прострочених кредитів, у "Райффайзенбанку аваль" прострочена та дефолтна заборгованість становила 28% портфеля.

У ПУМБ аудитори знайшли 41% прострочених або знецінених кредитів, в Укрсоцбанку понад 90 днів прострочили обслуговування 47% портфеля, а в "Альфа банку" прострочено понад 90 днів або знецінено 58% кредитів.

Ці цифри дещо кращі за консолідовану оцінку НБУ, але порядок цифр все одно вказує на дуже погану якість портфеля.

Реальну картину стану обслуговування кредитів позичальниками у 2017 році також можна було б простежити за динамікою процентних доходів банків.

Цей показник теж недосконалий, бо він не відображає фактичного грошового потоку, а лише нараховані банком відсотки за кредитами. Проте в динаміці фактичне погіршення стану обслуговування боргів було би помітним.

На графіку показана процентна маржа банків — відношення процентних виплат за кредитами, приведених до річного виміру, до валового обсягу таких кредитів на балансах. На графіку видно, що протягом 2016 року вона радше тяжіла до помірного зростання, тобто позичальники платили відсотки трохи краще.

Скоріше за все, наприкінці року процентні доходи впали через націоналізацію Приватбанку, обслуговування кредитів якого, ймовірно, різко погіршилося. Інших причин для такого різкого падіння процентних доходів банків ми не бачимо.

Жодні інші економічні обставини наприкінці 2016 року, крім рішення про націоналізацію, не могли вплинути на моментальне рішення усіх позичальників раптово припинити обслуговувати кредити в українських банках.

Отже, реального погіршення якості банківських активів, судячи з динаміки процентних доходів, не відбувається. Зростання проблемних активів в частині кредитування неопераційних компаній після перегляду методології може бути як результатом "сірих" практик кредитування пов'язаних осіб, так і неприємною національною особливістю економіки, особливо торгівлі.

Для захисту свого майна та з метою оптимізації оподаткування власники компаній часто структурують бізнес через багато структур (ТОВ, ФОП) і тримають активи та грошові потоки у різних компаніях.

Після введення більш жорстких вимог до оцінки кредитного ризику позичальників практики кредитування неопераційних компаній можуть поступово змінитися. Однак для створення здорового фінансового ринку цього недостатньо.

Бізнес-клімат, податкова система та рівень захисту прав власності повинні сприяти тому, щоб компаніям було вигідніше структурувати бізнеси прозоро, показувати прибутки та позичати кошти, а банки повинні отримати належний захист своїх прав як кредиторів після ухвалення відповідного закону.

Матеріал підготовлений у рамках співпраці з VoxConnector