Навіщо знижувати облікову ставку, коли інфляція зросла?

За 2016 рік було зафіксовано інфляцію 12,4%, і Національний банк не без гордості відзвітував про досягнення задекларованої цілі.

Водночас, з початку 2017 року інфляція у річному вимірі прискорилася і в березні становила 15,1%.

Незважаючи на це, НБУ 13 квітня після майже піврічної перерви знизив облікову ставку на 1 відсотковий пункт до 13%, тобто зробив гривневий ресурс дешевшим.

"Зрада!" — захоплено закричали універсальні експерти з будь-яких питань.

"Коли інфляція зростає, треба її душити підняттям ставки, а не зниженням. Це будь-який школяр знає!" — казали одні. "НБУ зробив реальну відсоткову ставку негативною, щоб здешевити кредити і догодити уряду", — говорили інші.

Втім, це рішення НБУ не є парадоксальним, як може здатися на перший погляд.

Режиму інфляційного таргетування в Україні трохи більше року. Суспільство ще не звикло до логіки центрального банку, який ставить за мету забезпечити низьку та стабільну інфляцію у середньостроковій перспективі. Необхідний час, щоби широкий загал почав правильно інтерпретувати дії центрального банку.

Відповіді не лежать на поверхні. Щоб розібратися, чи є в діях НБУ така плекана окремими експертами "зрада", треба зазирнути глибше в монетарну політику.

Що було — загуло

Для початку розберемося, чому некоректно порівнювати облікову ставку у квітні 2017 року (13%) з фактичною інфляцією у річному вимірі (15,1% у березні 2017 року). Тим більше, робити висновок, що вона є негативною в реальному вимірі.

Простий приклад: в один із сонячних квітневих днів 2017 року майбутній вкладник йде до банку, щоб обрати депозит у гривні. Його цікавить, як мінімум, щоб заощадження не з'їла інфляція, а краще — заробити на вкладі.

Для цього потрібно знати проценту ставку за депозитом та очікувану інфляцію, тобто те, на скільки зміниться купівельна спроможність, поки кошти будуть у банку.

Припустімо, він або вона мають намір покласти кошти на депозит на 12 місяців. Відповідно, щоб ухвалити рішення про річний вклад зараз, треба від процентної ставки, яку пропонують вкладнику, відняти інфляцію, яку він очікує через рік.

Зафіксована ж Держстатом фактична інфляція з березня 2016 року по березень 2017 року може бути йому корисною тільки для того, щоб обрахувати свої прибутки, якщо він зробив вклад у березні 2016 року.

Перейдемо від абстрактного вкладника до НБУ. Інфляція за останні 12 місяців — 15,1%, а облікова ставка 12 місяців тому була 22%. Єдиний висновок, який можна зробити на основі цих двох цифр: реальна облікова ставка була високою рік тому, а монетарна політика НБУ жорсткою, оскільки НБУ мав приборкати інфляцію.

Щоб оцінити жорсткість монетарної політики зараз, потрібно відняти від поточної облікової ставки, 13%, очікувану інфляцію. Яку ж інфляцію варто очікувати?

Не треба сюрпризів

Національний банк прогнозує, що споживча інфляція наприкінці 2017 року уповільниться до 9,1%, тобто ціль щодо неї буде досягнуто (8% +/- 2 в. п.). МВФ трохи менш оптимістичний — прогнозує 10%.

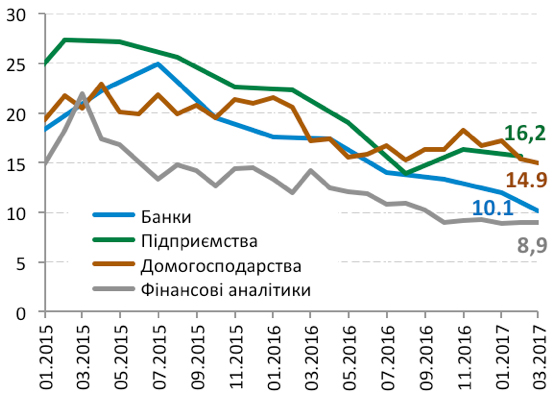

Однак не тільки НБУ та МВФ очікують зниження інфляції — бізнес, експерти, банкіри та пересічні українці теж поділяють цю думку, свідчать дані опитувань.

Зазвичай очікування різняться за категоріями респондентів. Професійні учасники ринку — аналітики та банки — більше тяжіють до прогнозів НБУ.

Бізнес і населення — менше, що й не дивно: довіра завойовується довго, а регулятор досяг лише першої із своїх кількісних цілей. У будь-якому разі очікування поліпшуються. Наприклад, у домогосподарств уже третій місяць поспіль, чого не спостерігалося досить давно.

Звідки ж узявся цей сюрприз у вигляді прискорення інфляції за останні місяці з 12% до 15%? Насправді це не було сюрпризом.

НБУ з жовтня 2016 року почав попереджувати про прискорення річної інфляції у перших трьох кварталах 2017 року. Це викликано статистичним ефектом, адже ціни зараз порівнюються з цінами 2016 року, в якому вони зростали нерівномірно.

У перші три квартали 2016 року ціни підвищувалися помірно, а в останньому — швидше через підняття адміністративно регульованих цін. Відлуння цих тенденцій на показниках 2017 року вичерпається у четвертому кварталі 2017 року, і темпи зростання цін повернуться до однозначного рівня.

Очікування щодо інфляції через наступні 12 місяців відповідно до опитувань НБУ

Реакція на випередження

Саме виходячи з прогнозованого повернення інфляції до цільового рівня, НБУ й ухвалив рішення про зниження облікової ставки. Для ухвалення монетарних рішень важливим є, насамперед, прогноз, оскільки монетарні інструменти діють на економіку з часовим відставанням (лагом) 12-18 місяців.

До уваги береться не лише прогноз інфляції, а й оцінка багатьох факторів: очікуваних світових цін, зайнятості, змін у доходах, монетарних показників.

Також необхідно зважати на перспективи зростання ВВП. Зниження облікової ставки дозволить підтримати економічне зростання в Україні, на перспективи якого негативно вплинув фактор блокади ОРДЛО.

Чи означає зниження облікової ставки, що Нацбанк відмовився від наміру "дотиснути" інфляцію? Однозначно ні. Навпаки, політика регулятора залишається досить жорсткою, бо ризики і невизначеність також високі, а НБУ необхідно досягти своєї інфляційної цілі, щоб отримати довіру суспільства.

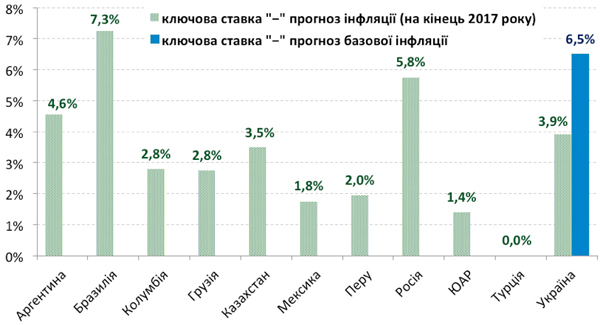

Серед центральних банків — інфляційних таргетерів, інфляція яких лишається відносно високою, лише Бразилія та Росія мають вищі реальні ключові ставки. Однак треба враховувати, що інфляція в Україні переважно була зумовлена підвищенням адміністративних цін, тобто фактором, на який НБУ не впливає.

У такому випадку для порівняння України з іншими країнами варто використати базову інфляцію, яка адміністративно регульовані ціни не враховує. Тоді попереду — лише Бразилія, але й вона недавно ухвалила рішення про зниження ключової ставки на 1 в. п. до 11,25% (в реальному вимірі вона становить 7,3%).

Ключова відсоткова ставка за вирахуванням прогнозу інфляції на кінець 2017 року в окремих країнах з інфляційним таргетуванням

Правильний прогноз — правильне рішення

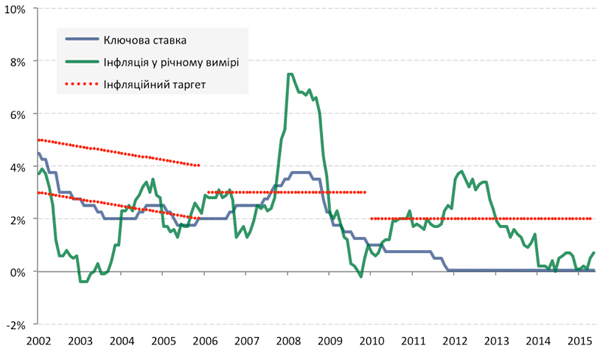

Більш того, дії на випередження — не новація НБУ. Інфляційне таргетування — поширений та перевірений у світі монетарний режим. Усі центральній банки, які його використовують, ухвалюють рішення на основі прогнозів. Добре, коли вони якісні і справджуються. Тоді і центральний банк ухвалює правильні рішення.

Приміром, Національний банк Чехії (НБЧ) у серпні 2008 року знизив ключову ставку, тобто пом'якшив монетарну політику. Економіка тоді була перегріта, і інфляція перевищувала цільовий рівень: 6,9% порівняно з 3%. Однак банк прогнозував зниження інфляції на прогнозному горизонті і про це повідомляв.

Подальший розвиток подій підтвердив доцільність та своєчасність пом'якшення. Після банкрутства Lehman Brothers розгорнулася світова економічна криза, і глобальна інфляція почала стрімко знижуватися. Рішення НБЧ про монетарне пом'якшення було правильним, оскільки базувалося на правильному прогнозі.

Ключова ставка, інфляційні цілі центрального банку та фактична інфляція в Чехії

На цьому прикладі можна побачити, наскільки важлива роль прогнозу для ухвалення монетарних рішень за режиму інфляційного таргетування. Роль "оракула" в центральному банку виконують економіко-математичні моделі, для налаштування і трактування яких необхідні професійні аналітики.

На жаль, точно передбачити майбутнє не здатні жодна модель, знання та досвід. Світ мінливий, але завдання центрального банку — передбачити найбільш імовірний розвиток подій і, зваживши на ризики, ухвалити правильне рішення.

Наразі Національний банк прогнозує поступове зниження інфляції. Не знижуючи облікову ставку зараз, він ризикує її "перетримати" і цим зашкодити економічному розвитку. Адже зниження інфляції — не самоціль, а важлива складова підтримки стійкого економічного зростання.

Детальніше з інформацією, яку правління НБУ брало до уваги при ухваленні рішення про зниження облікової ставки, можна буде ознайомитися у новому випуску "Інфляційного звіту", який буде опублікований на сайті НБУ 20 квітня.